Se han cumplido 10 años desde que Lehman Brothers desencadenara uno de los mayores tsunamis financieros de la historia y de que el mundo descubriera por las malas el significado de la palabra ‘subprime’. ¿Recuerdas en qué consiste este término y por qué desencadenó la crisis? Descúbrelo de la mano del profesor Luis Fernando Utrera, profesor del Master en Bolsa y Mercados Financieros, en la sección ‘Tiempo de Conceptos’, del programa ‘Tiempo Real’, en Gestiona Radio.

¿En qué consistían esos créditos subprime?, ¿Cuál fue su origen?

Para entender el crecimiento de las subprime hay que ver el entorno en el que se produjeron, y que recuerda parcialmente a una situación que en este momento podemos estar viviendo. Desde 2004 aproximadamente el entorno de la economía, especialmente en Estados Unidos, pasó a ser de tipos reales negativos. Es decir: los tipos nominales estaban al mismo nivel o por debajo de la inflación. Y esto iba a desatar una serie de necesidades por parte del inversor.

Por otra parte, esto comenzó a alimentar una burbuja inmobiliaria. imagínate que a mí me piden por un préstamo un 3%, y la compra de un inmueble me suma cada año un 5%-6%, en este entorno el que no pide una hipoteca es tonto. Y todo esto va a estar aderezado por una revolución tecnológica financiera que permitiría a los bancos poder sacar de su balance ese riesgo de las hipotecas menos solventes.

Además, hay que pensar que los bonus de los ejecutivos de la banca de inversión en aquel momento representaban el 60% de los costes de la banca y esos bonus están ligados a resultados. Puesto que los tipos bajos reducen los márgenes de las entidades, los directivos necesitaban incrementar mucho sus bonus. Hay que recordar que este tipo de entornos perjudican a las sociedades financieras, ya que el balance no es igual de elástico en el activo y en el pasivo. Las rentabilidades de las inversiones caen, pero el pasivo tarda en reducirse.

Y esto hace que en general crezca mucho el apetito por el riesgo para buscar rentabilidades atractivas. La competencia entre las entidades era brutal y esto iba a hacer que los márgenes, que ya comenzaban a estar en una situación peligrosa, se estrechasen todavía más. Por otra parte, el propio cliente va a tener más apetito por el riesgo y no le va a importar comprar productos financieros que en otras condiciones posiblemente no habría comprado.

¿Cómo son las hipotecas en Estados Unidos? Hay dos tipos de hipotecas, las prime, que eran y siguen siendo las ‘pata negra’ y las subprime, que son un abanico bastante amplio, pero realmente hay cuatro categorías. En general son ese tipo de hipotecas que no cumplen los requisitos de las agencias gubernamentales. Uno de ellos era la calificación. Esa máquina de calificación oscilaba entre 350 y 750 puntos. La calificación de las prime era superior a 660 puntos y la calificación de las subprime estaba entre 500 y el nivel de las prime.

A la hora de conceder una hipoteca subprime, por ejemplo, se aceptaba que no se hubiese completado toda la documentación que se pedía; se les permitía retrasos en su historial de crédito, siempre que no hubieran dejado de pagar más de 60 días; incluso se aceptaba que se les hubiese intervenido una hipoteca anterior, siempre y cuando ese proceso se hubiese producido en los casos más extremos. Es decir, eran unos criterios increíblemente laxos de concesión.

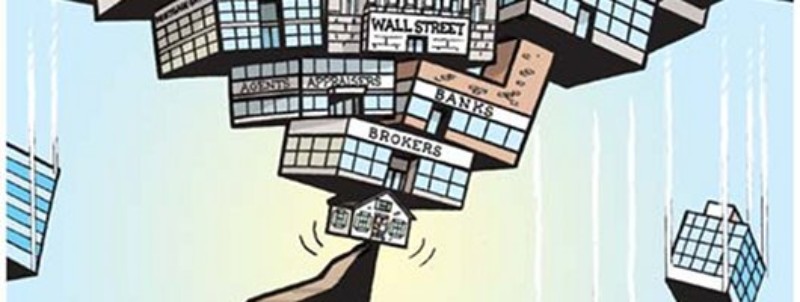

¿Por qué se concedían de una forma tan laxa? Porque a diferencia de España, donde el banco te conoce en profundidad, sabe dónde trabajas, tu historial de crédito… en Estados Unidos el sistema no es igual. Ellos tienen una cosa que se llama brokers, agentes inmobiliarios. Estos intermediarios van a cobrar comisión por cada hipoteca que colocan, así que cuantas más hipotecas mejor. Sin importar el riesgo. Porque en cuanto vendo una hipoteca se la coloco al banco y los problemas son para la entidad, no para mí. El punto inicial entre el cliente y la hipoteca son estos intermediarios.

Segundo, el banco, que debería estar preocupado por el riesgo que asume, está tranquilo porque ha inventado algo llamado los mortgage back securities y CDO, que le permiten empaquetar como si fuesen bonos esas hipotecas y venderlas por todo el mundo. Y legalmente, cuando yo hago esto el riesgo de crédito, de impago de la hipoteca, desaparece del banco. ¿Dónde está? Pues en el que lo compra.

¿Todo esto es sostenible? Sí, el precio de las viviendas suben, que era lo que había hecho hasta ese momento gracias a la burbuja inmobiliaria, porque en EEUU puedes pedir hipoteca no solo por la compra de la primera vivienda, sino que puedes pedir refinanciaciones hasta dos y tres veces de la misma hipoteca, si el precio de la vivienda se va incrementando, pides una hipoteca cada vez mayor y generas liquidez. Para comprarte un coche, irte de vacaciones o para pagar la cesta de la compra todos los meses.

Todo esto se rompe si el precio de la vivienda cae o el paro sube. Y precisamente la población a la que se destinaron las subprime era precisamente la menos preparada y con más exposición en caso de crisis a quedarse en paro. Todo esto se va a producir a partir de 2016, antes de que sea el crack de Lehman en 2008, esto empieza a producirse, pero los bancos están tranquilos porque el proceso de empaquetado y venta de bonos ligados a hipotecas sigue siendo bastante exitoso. El problema de Lehman es que el proceso se desacelera y la firma se da cuenta de que está haciendo paquetes de bonos con hipotecas en las que ya están comenzando a producirse impagos. Tiene que sacarlas y volver a iniciar el proceso. En ese timing, le pilla el toro y le estalla en la cara. Y ese fue básicamente el problema de las subprime.

El creador de los bonos subprime no se perdona por las consecuencias de la crisis. Cuando Lewis Ranieri creó esos productos hace cuatro décadas lo que hacía era revolucionar la financiación de los hogares. Hoy en día, una década después de la caída de Lehman ¿existen este tipo de derivados hipotecarios en EEUU?

Han desaparecido prácticamente. Los CDOs ya no y los MBS tienen unas exigencias de solvencia diferentes. En España lo más cercano que tenemos son las cédulas hipotecarias y cuando la emite un banco tiene una doble garantía: primero la propia hipoteca y segundo, el banco. Aunque quiebre la hipoteca, el banco te sigue pagando, lo que recuerda mucho la solvencia. Aparte de que los criterios para la concesión de préstamos para obtener la máxima calificación son bastante estrictos.

Si ahora me valoran una hipoteca en el 50%-60% del valor, evidentemente estoy mucho más protegido. Si aparte de esta protección tengo la garantía del banco, tengo más protección. La crisis de las subprime prácticamente no llegó a España y en la cartera de los bancos había muy pocos CDOs, no así en el resto del mundo. Y lo más parcido a los MBS serían las cédulas hipotecarias, que en el caso de España tienen muchas garantías.

Estás en Inicio » Actualidad » Podcast » Tiempo de conceptos: ¿Qué son las hipotecas subprime?