Luis Fernando Utrera Infantes, Subdirector del Máster en Bolsa y Mercados Financieros del IEB.

Llevamos años diciendo que vivimos una situación nunca antes conocida. Muchos piensan que esta es una crisis más, cuando lo que parece cada vez más claro, es que estamos en medio de una nueva Revolución Industrial, caracterizada, entre otras cosas, por la economía digital y la conciencia medioambiental. El deterioro sufrido por las clases medias en la pasada crisis es una asignatura que el capitalismo no está sabiendo solucionar aun, lo que ha generado un malestar global. Buena expresión de esto es el auge de los populismos en todo el planeta, poniendo en peligro muchos de los logros conseguidos por la sociedad hasta hoy. Tampoco España se ha podido salvar de esa ola.

Pero, ¿qué narices tiene que ver lo anterior con el oro? Todo llegará. Pocas veces hablamos del oro y es interesante analizar si puede o no ser un activo de inversión con futuro. En general, aceptamos que el oro es un activo refugio contra la inflación. Siendo esto cierto, la verdad es que la correlación positiva oro-inflación no siempre se cumple al 100%. No parece que la inflación vaya a ser un problema los próximos años, lo que avalaría que el oro no tiene por qué subir más.

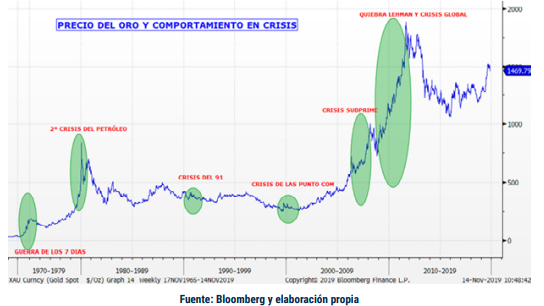

Sin embargo, el oro sí que actúa como refugio en caso de crisis o alta volatilidad. Como se aprecia en el gráfico, en el peor de los casos, el oro mantiene su valor, pero en crisis importantes, la subida de precio es llamativa.

También decimos que la correlación oro-dólar USA es negativa. La razón es que el oro se negocia en dólares y para un no residente en EEUU, si el dólar sube, comprar oro es menos atractivo ya que comprar los dólares necesarios para conseguir oro, lo hace más costoso. Por esto, la demanda debería caer y el precio del oro bajar.

Visto en perspectiva, podemos confirmar cierta correlación negativa oro-dólar, si bien hay un comportamiento anómalo (contrario) desde mediados de 2018 hasta hoy. Próximamente veremos si corrige el dólar o inicia una correlación basada en otros criterios.

Siguiendo cifras publicadas por el World Gold Council, del lado de la demanda, observamos caídas en la compra de monedas y lingotes de oro de particulares chinos e indios (los más activos). En unos casos, porque han aprovechado para vender y realizar beneficios; en otros, porque sus ingresos han caído con la desaceleración o bien porque esperan una caída en precio para entrar de nuevo.

No obstante, esas ventas se han visto compensadas con creces por el incremento de las reservas en oro de los bancos centrales: en 2017 compraron 284,9 toneladas; en 2018, 490,7 toneladas más y a septiembre de 2019 las compras superan en un 12% las del año anterior. Tampoco olvidemos el volumen operado de ETFs respaldados por oro, en máximos históricos, con una cifra de 138bn $ (equivalente a 2.855 tnn).

Por el lado de la oferta, los datos indican que la productividad medida en gramos / tonelada, ha ido bajando significativamente desde los años 70 y, aun añadiendo los nuevos yacimientos, en 2014 alcanzamos el punto más bajo de nuevos yacimientos descubiertos.

¿Qué otro factor puede afectar a su precio? Pues los tipos de interés, al ser una alternativa al oro; si estos caen (no digamos si son negativos), es lógico pensar que el precio del oro debería subir al tener menos competencia y atraer más inversores. En un entorno de recesión, los tipos tenderán a ser bajos y, por tanto, el oro podría ser una guía para la inversión.

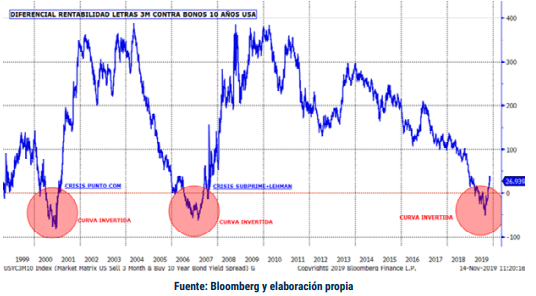

El pasado septiembre, el Secretario del Tesoro USA, Steven Mnuchin, y miembros de la Reserva Federal (justificando la bajada de tipos), comentaron la circunstancia de que la curva de rentabilidad de las letras de Tesoro-Bono a 10 años, se había invertido. Como se puede apreciar en el siguiente gráfico, las pocas veces que esto ha ocurrido, se ha relacionado con importantes periodos de crisis o incluso de recesión.

En Europa, las cifras apuntan, cada vez más, a un enfriamiento, junto al avance de los populismos, siempre disgregadores y tan proclives al proteccionismo. Y cerramos el círculo con la batalla USA-China, utilizando los aranceles como arma arrojadiza (algo similar a lo que sucedió antes de la crisis del 29). En otras palabras: las amenazas para el crecimiento global son más que reales. En este punto, es donde enlazamos con el inicio de este artículo.

La incertidumbre hace que el inversor busque refugio y el oro cumple las condiciones de ser activo refugio y de reserva. ¿Riesgos? Desde luego que los hay, como en casi todas las inversiones, pero hay que recordar que el Banco Central de China entró haciendo compras masivas de oro cuando su precio bajó a 1.200$/onza, lo que puede suponer un suelo a una eventual caída y, además, muchos inversores chinos e hindúes, se han perdido la última subida del precio del oro, por lo que deben estar buscando una oportunidad para entrar.

Esta nueva Revolución Industrial que vivimos, quizás implique también la necesidad de diversificar los activos de cartera. Les deseo una feliz y prudente inversión en 2020.

Estás en Inicio » Actualidad » Blog » Sobre oro, dólares, curvas invertidas y otras cintas de video: el refugio del 2019