Artículo por Rodrigo Manero, profesor del IEB.

Primer artículo de tres de la serie sobre Sharpe y Sortino.

A la hora de comparar fondos de inversión, se necesitan indicadores que nos permitan discriminar en función de la rentabilidad obtenida y el riesgo asumido en la gestión.

Una rentabilidad espectacular en un período es siempre una buena noticia, pero si para llegar ahí se han asumido riesgos extraordinarios, quizás ya no este tan claro: esta vez hemos disfrutado del lado bueno de la volatilidad, pero ¿qué pasaría si nos tocara el lado malo?

Precisamente para poder medir el performance de los fondos a los riesgos asumidos, se utilizan ratios estándar en los mercados. Hoy nos toca tratar con el Ratio de Sharpe y el Ratio de Sortino.

El Ratio de Sharpe

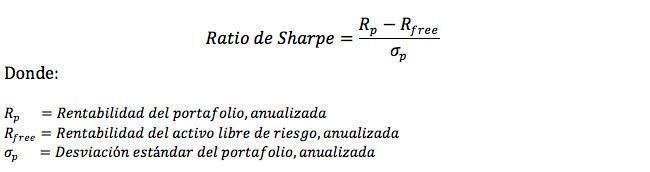

Publicado por primera vez en 1966 por William F. Sharpe, intenta medir cual es el rendimiento adicional obtenido en un fondo por cada unidad de riesgo que se está dispuesto a asumir en la gestión. Su expresión matemática es:

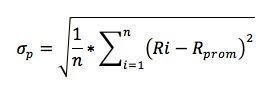

La desviación estándar de una cartera es una medida de dispersión alrededor de la media de los retornos obtenidos para esa cartera y su expresión matemática, se expresa a continuación. El factor 1/n, corresponde a a la dispersión sobre una población. En caso de que esté trabajando sobre una muestra, habría que aplicar la corrección de Bessel y utilizar 1/(n-1). Sin embargo, como explica Sharpe, al medir fondos se puede utilizar la primera aproximación, ya que están igualmente afectados y no distorsiona el resultado de la comparación.

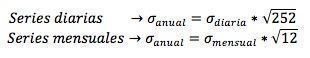

Si las mediciones de los retornos son obtenidas de series históricas habría que anualizarlas de la manera convencional:

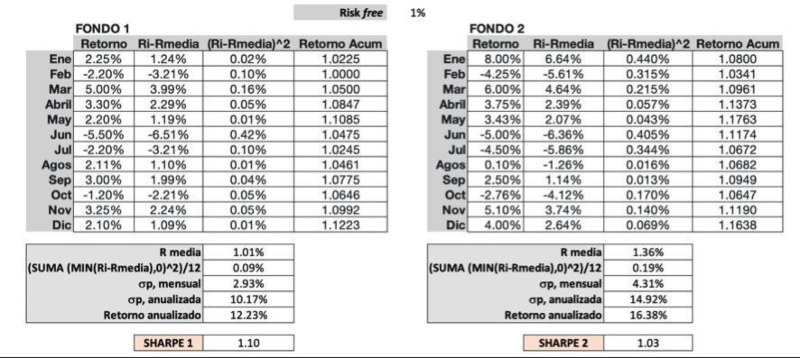

A continuación, se presenta un estudio sobre dos fondos. A partir de una serie de rentabilidades mensuales, se estimarán ratios de Sharpe para cada uno.

El retorno acumulado se obtiene componiendo los retornos mensuales, (1+R1)*(1+R2)*…

Como se puede apreciar, el Fondo 1 tiene una rentabilidad de 12,23% inferior al Fondo 2 de 16,38%. Sin embargo, también presenta menor volatilidad. Así, sus ratios de Sharpe son 1.10 (Fondo 1) versus 1.03 (Fondo 2).

Lo que nos está indicando Sharpe, es que la rentabilidad ajustada a riesgo del primer fondo es mejor que la del segundo.

En general se entiende que fondos con ratios de Sharpe altos son mejores que fondos con ratios bajos, ya que existe una rentabilidad superior por unidad adicional de riesgo asumido.

Tribuna publicada en Funds People.

Artículos relacionados:

Estás en Inicio » Actualidad » Blog » Ratios de Sharpe y Sortino (I): definición, cálculo y análisis comparativo