Entre 2006 y 2015 el mercado de private debt o deuda privada ha triplicado su tamaño, incrementando los activos bajo gestión de 152.000 millones de dólares a 440.000 millones de dólares. En Europa el mercado más grande y desarrollado es el Reino Unido, con mucha actividad también en Francia y Alemania.

En el mercado de Private Debt, gestoras invierten fondos de inversores institucionales (fondos de pensiones, compañías de seguros, Family offices) dando préstamos a PYMEs a largo plazo a través de fondos cerrados, ofreciendo a los inversores un retorno y a las PYMEs una financiación complementaria al canal bancario, especialmente interesante para desarrollar sus planes de expansión.

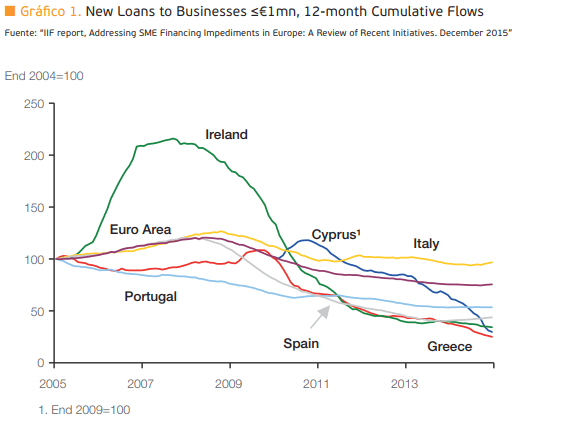

El crecimiento de este mercado es de gran importancia para ampliar la oferta de financiación a las PYMEs en Europa, (incluso más que en USA, dónde las compañías tienen muchos más canales de financiación disponibles). Por esta razón España e Italia, países con menos opciones de financiación para las PYMES, son mercados con perspectivas de crecimiento altas en el segmento de private debt.

El mercado de private debt ha estado inicialmente ligado al mercado de private equity o capital riesgo, ya que ha provisto de deuda a compañías que tenían capital riesgo en su accionariado. Adicionalmente, se está expandiendo también a compañías sin capital riesgo en su accionariado, (o que no quieren soluciones que impliquen cambios accionariales/de dilución en capital – también llamadas “sponsor less”) que representaba un 27% del mercado europeo de private debt en 2016. Se espera que siga

creciendo en el futuro.

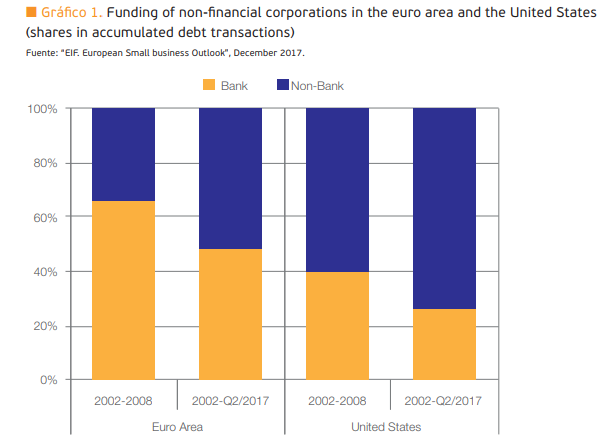

La financiación no bancaria en Europa, de la que forma parte el Private debt, ha pasado de representar un 37% de la financiación total en Europa, a superar el 50%, mientras que representa entre un 60% y un 70% en Estados Unidos.

En España, la situación es más relevante aún, dado que el peso de las PYMEs es muy alto en la economía.

Adicionalmente, las PYMEs españolas han tenido históricamente un tamaño menor que la media de las PYMES europeas. Quizá debido a la falta de fuentes de financiación, y el alto peso de la financiación bancaria, específicamente en la financiación de las PYMES (algunas fuentes hablan de cercana a un 80% o 90% de la financiación total de las pymes).

Adicionalmente la consolidación bancaria en España y los nuevos requisitos de capital han hecho que las opciones de financiación no bancaria, entre las que se encuentra el Private debt, aparecieran como complemento a la financiación bancaria en diferentes nichos del mercado.

En el segmento de PYMES, los bancos quizá están más centrados en financiación del corto plazo / hasta 3-5 años, en los segmentos con garantías de activos inmobiliarios, y quizá menos en operaciones complejas a largo plazo basadas en la generación de caja y planes de expansión futuros.

Adicionalmente, el hecho que la economía española se recuperara más tarde que el resto de las economías europeas, ha hecho que muchas compañías retrasaran sus planes de expansión y están evaluando ahora proyectos de expansión que pueden requerir necesidades adicionales de financiación a largo plazo.

Estos planes de crecimiento pueden ser: inversiones fijas, financiación de cambios accionariales minoritarios (socios pasivos que quieren salir del accionariado), crecimiento orgánico o inórganico / adquisiciones, etc…

Una vez utilizada la financiación bancaria, las PYMES pueden cubrirla o con generación de caja propia, dando entrada a un capital riesgo en el capital (Según estudios de la CNMV sólo un 10-15% de las compañías quiere soluciones de financiación que requieran cambios de capital, el resto no quiere diluir su capital) o con private debt, como solución alternativa o complementaria al capital en compañías poco apalancadas.

La Deuda privada o private debt es una solución perfecta para esas situaciones, ya que permite a compañías de un tamaño mínimo (tres millones de euros de EBITDA en nuestro caso) obtener una financiación para ejecutar sus planes de expansión, que quizá de otro modo se dejarán de realizar. Son operaciones a medida de las necesidades de cada compañía.

La solución de private debt convive perfectamente con la deuda bancaria. Dentro de la gestión de balance de las compañías, diversificar fuentes de financiación es una buena opción, buscando soluciones según las necesidades de cada empresa, unas a corto, como el factoring, y otras a largo, como el private debt, para la expansión, permitiendo así estructuras de balance más sólidas y duraderas ante los cambios de la economía.

Esto puede contribuir también a lograr unas PYMEs menos vulnerables a las crisis y que puedan aprovechar mejor las oportunidades de expansión en un mercado cada vez más competitivo y globalizado, contribuyendo a reforzar el tejido empresarial.

Por lo anterior Resilience Partners como firma especializada en deuda ayuda a las empresas españolas con trayectoria sólida a ejecutar sus planes de expansión a largo plazo, ofreciendo soluciones de financiación flexibles. Resilience Partners se enfoca en compañías con EBITDAs de entre 3 y 15 millones de euros, líderes en su segmento, con equipos directivos sólidos y necesidades de financiación a largo plazo, para ejecutar sus planes estratégicos.

Estás en Inicio » Actualidad » Blog » Private Debt, una opción para la financiación del crecimiento de las pymes