Por Jesús Pérez, profesor experto en el sector asegurador del IEB y consultor en Actuarios y Servicios Financieros.

El pasado septiembre, la Comisión Europea ponía las reformas de los sistemas de pensiones como ejemplo de las medidas que los países receptores de los millonarios recursos del Fondo Europeo de Reconstrucción y Resiliencia debían adoptar para asegurar la sostenibilidad a largo plazo de las finanzas públicas.

Recordemos que lo que no hagan nuestros gobernantes para corregir los desequilibrios estructurales que tiene el país, lo harán los organismos internacionales que medien para que nos presten más dinero: FMI, BCE, Comisión Europea, los inversores financieros, etc…, porque ellos sí que velarán porque se les devuelva los fondos que les pedimos.

Parece que el planteamiento que hacen los gobernantes es cortoplacista pensando en el impacto de las medidas a tomar en términos de coste de votos, cuando realmente se trata de valorar sostenibilidad del sistema de pensiones a largo plazo.

En relación con la paradoja planeada, y para cumplir con la presentación de un plan de viabilidad a Europa y poder recibir las ayudas europeas referidas al sostenimiento del sistema de pensiones, el Gobierno de España remitía a Bruselas un Plan Presupuestario para 2021 con una subida del 0,9% de las pensiones (en un contexto de IPC negativo), el anuncio de la recuperación de la revalorización de las pensiones con el IPC (que Bruselas ya había anticipado que no compartía) y un incremento anual del gasto en ese capítulo de 4.300 millones de euros pese a los números rojos en las cuentas de la Seguridad Social.

En Bruselas el asunto planteado por España no gustó, y la Comisión Europea así lo manifestó en su evaluación del plan presupuestario español, en la que afeó explícitamente medidas como la subida de las pensiones y la decisión de volver a vincular su evolución al IPC, de forma que los interlocutores de la UE obligaron al gobierno de España a un cambio en sus propuestas de reforma en materia de pensiones, ya que en Europa no se comprende que un país que reclama ayuda financiera a sus socios y que arrastra déficit galopante continúe subiendo las pensiones a sus jubilados.

Semanas después, el Gobierno de España trasladó a Bruselas en el plan presupuestario que los ajustes de gasto del sistema se llevarían a cabo de forma casi natural, con “la utilización de incentivos positivos que contribuyan a acercar la edad efectiva de jubilación a la edad legal, e incentivando la demora en la jubilación al tiempo que se desincentivan las jubilaciones anticipadas” Dicho planteamiento se trasladó a la Comisión de Asuntos Económicos y se presentó una propuesta de ampliación del periodo de referencia para calcular la pensión de los 25 a los 35 años con un impacto a la baja previsible sobre las prestaciones del 6,5% que finalmente no se llegó a enviar a Europa debido a la oposición frontal de la coalición que apoya al gobierno.

En resumen, si España quiere hacer un replanteamiento realista del sostenimiento de su sistema público de pensiones, debería pensar al menos en los siguientes puntos:

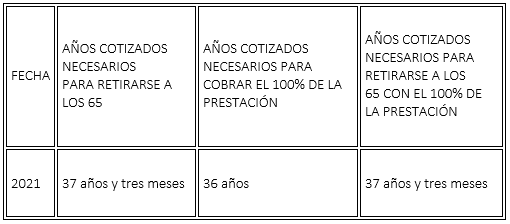

1. El alargamiento previsto de la edad legal de jubilación, de forma que edad legal de 67 años de acceso a la jubilación previstos para 2027 se hagan efectivos antes. Actualmente la edad media de jubilación está en los 64,5 años vs. la legal que para 2021 está en los 66 años. Esto ocurre porque el en la medida que un trabajador compute 37 años cotizados, ya no les son de aplicación los coeficientes reductores, por lo que la gente se jubila antes de la edad legal y por tanto recibe más pensión pública al estar más años jubilados:

2. Aumentar el cómputo de años de cotización activa a considerar para el cálculo de la base reguladora de la pensión de 25 a 35 años.

3. Informar a los cotizantes actuales de la pensión pública estimada cuando se jubilen, de esta forma el trabajador podrá realizar su ahorro privado buscando complementar la pensión pública de forma más cierta que ahora. Por otro lado, con esa información, éste podrá canalizar su ahorro con mayor sentido, dejando de invertir principalmente en ladrillo o de tener cerca del 42,5% de su ahorro financiero en cuentas corrientes y depósitos bancarios con retorno 0% según se indica en el último informe de Banco de España sobre el ahorro de las familias:

4. Activar el mecanismo del factor objetivo de sostenibilidad de las pensiones públicas, asociado a la longevidad, puesto que no se puede dejar de considerar este factor objetivo donde la longevidad media del país es de las mayores del mundo desarrollado, situándose en torno a 85 años, con incrementos constantes en el tiempo, lo que impacta en mayor carga de pagos del sistema público de pensiones.

5. Activar el índice de revalorización de las pensiones, no por encima del IPC. Recordemos que en 2021 las pensiones públicas y los salarios de funcionarios crecerán +0,9%, frente al IPC de 2020 que fue de -0,5%. Esto se cuantifica aproximadamente en 1.300 millones de euros más de déficit del sistema público de pensiones por este concepto en 2020.

6. Hacer obligatorio el segundo pilar del ahorro-previsión para complementar la pensión pública: sistemas de pensiones de empleo, como ocurre en países de nuestro entorno. Al respecto de lo anterior el Gobierno ha anunciado la creación de un macro fondo de pensiones privado de iniciativa pública para abarcar a todos los cotizantes y completar la pensión pública. Este asunto realmente ya está creado desde la ley de Planes y fondos de Pensiones de 1987 puesto que ya existen los planes de pensiones de empleo, por lo que no se entiende bien dicho anuncio, y por el contrario se debería fomentar y mejorar lo ya existente apoyándose en la negociación entre trabajadores y empresa.

7. Diversificar el ahorro de las familias hacia vehículos financieros líquidos en contraste con la actual concentración del ahorro en vivienda, ya que el precio de ésta depende básicamente de la situación económica de España, y de la evolución demográfica, que supone que, al no haber un reemplazo generacional equivalente a las defunciones, la oferta de vivienda se estima supere en las próximas décadas a la demanda presionando a la baja a los precios:

Según el último informe de la riqueza bruta en España, se observa que el activo de mayor peso es la vivienda: 5,5 billones de euros vs. 2,3 de activos financieros (de los que los depósitos y cuentas corrientes representan 0,97 billones –el 42%-), lo cuál acusa la falta de cultura financiera del país para realizar el ahorro con sentido de cobertura de necesidades vitales:

Estás en Inicio » Actualidad » Blog » Los desafíos de la COVID-19 en la reforma de las pensiones