Por Rafael Suárez, profesor del Programa Directivo en Gestión Patrimonial Familiar.

El año 2020 pasó a formar parte de la historia de la humanidad como consecuencia del confinamiento vivido a escala global ante la pandemia del Covid-19, que hizo que más de 3.000 millones de personas tuvieran que permanecer en casa para frenar la fuerza contagiosa del virus.

En lo que respecta a los mercados financieros globales, estos se vieron afectados de forma agresiva en muy poco tiempo, con caídas del 35% en escasos días. No obstante, si el retroceso de los mercados fue fulgurante, su recuperación no lo fue menos. Pocos días después de tocar suelo, con los mercados comenzando a descontar el fuerte crecimiento que se produciría tras la implementación de políticas acomodaticias por parte de los bancos centrales y el ahorro familiar generado en el confinamiento, ya se había recuperado el 50% de las caídas, que serían completamente borradas del mapa después de verano.

En aquella ocasión, se puso de manifiesto la relevancia de contar con un proceso de inversión robusto, que ayude tanto en la toma decisiones que, en momentos de estrés, y más más aún cuando hay un drama humano por medio, se ven fuertemente influenciadas por las emociones, como en la construcción de una cartera de inversiones robusta que permita capear los vaivenes de los mercados.

Posteriormente, el 2021, primer año post pandemia, fue un año tranquilo y sin sobresaltos, que acabó con las bolsas globales alcanzando rentabilidades de doble dígito, cercanas al 25-30%. Así mismo, ya comenzaba a vislumbrarse el contexto para el año 2022, con una inflación al alza por la ruptura de inventarios, incremento en la demanda y aumento de precios de las materias primas y transporte a nivel global. En definitiva, la demanda de bienes era mayor que la oferta. Esto, a su vez, hizo que los bancos centrales fueran modificando su discurso a cotas más restrictivas, anunciando retirada de estímulos monetarios y subidas de tipos.

Con este entorno macroeconómico dio comienzo el año 2022, con dos primeros meses volátiles ante la incertidumbre generada por las consecuencias que pudieran tener las acciones de los distintos bancos centrales para contener las presiones inflacionistas. Sin embargo, conforme avanzaba el mes de febrero empezaba a cobrar fuerza la posibilidad de que Rusia invadiera Ucrania, como finalmente sucedió el día 24, lo que ha supuesto una fuerte sacudida en las bolsas de todo el mundo, sobre todo las europeas, de entorno al 10%.

De nuevo, justo dos años después de que diese comienzo la pandemia del Covid-19, los inversores de todo el mundo vuelven a encontrarse en una situación de reflexión ante otra tragedia humana.

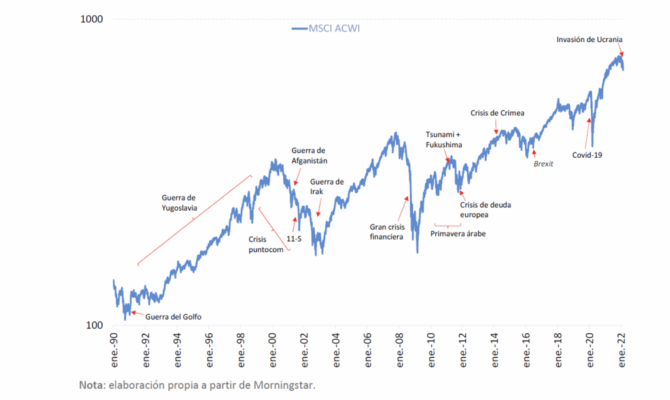

A pesar de ello, y como veremos en el siguiente gráfico, que muestra la evolución de los últimos 30 años de la bolsa global, medida por el índice MSCI ACWI (All Countries World Index), esta invasión, quitando la catástrofe humanitaria que supone, para los mercados financieros no es más que otro evento que forma parte una larga lista de crisis, problemas y conflictos, a los que las bolsas están expuestos y que, por supuesto, son el motivo por el que se remunera a los inversores, por asumir estos riesgos:

LA IMPORTANCIA DE VER LAS INVERSIONES CON PERSPECTIVA

En consecuencia, los inversores deberían poner en perspectiva qué supone a nivel global este conflicto y las consecuencias en el crecimiento global a largo plazo. Si aportamos datos, el PIB (Producto Interior Bruto) mundial se estima, a cierre de 2021, en € 83,3Tn, mientras que la suma de los PIBs de Rusia y Ucrania no llega a pesar ni un 2% del total. Por lo que parece que el efecto negativo en el crecimiento económico mundial es limitado, más allá de: i) los posibles incrementos en el corto/medio plazo del precio de las materias primas y de la energía, ii) el deterioro de las relaciones políticas/económicas de los distintos países y, iii) determinados efectos macroeconómicos a largo plazo que, todavía, es difícil prever.

Independientemente de cómo se resuelva el conflicto y cuánto tarde, observamos dos tendencias en los inversores. En primer lugar, nos encontramos con los inversores más nóveles o cuya aversión al riesgo es muy elevada, que muestran un claro deseo de deshacer posiciones en bolsa, con la esperanza de recortar las pérdidas e invertir más adelante cuando la incertidumbre sea menor. El problema es que la bolsa recupera mucho antes de haber vivido lo peor en términos económicos o humanitarios, por lo que estos inversores no suelen participar en las primeras recuperaciones que, además, suelen ser las más fuertes.

En segundo lugar, aquellos más veteranos y que aprendieron a convivir con la incertidumbre de los mercados financieros durante la crisis sanitaria del Covid-19, están manteniendo la calma y esperando a que los mercados vuelvan a su cauce. Por supuesto que existe preocupación, pero esta es contenida, gracias a tener un plan o política de inversión, que evita tomar decisiones irracionales en estos momentos.

En conclusión, invertir es una actividad inherentemente incierta y de largo plazo, que conlleva preparación, paciencia y valentía, no siendo recomendable para aquellas personas que no pueden tener un dilatado horizonte temporal o convivir con episodios de alta volatilidad que, como hemos visto en el gráfico, suceden con relativa frecuencia.

Tribuna publicada en Funds People.

Estás en Inicio » Actualidad » Blog » La gestión patrimonial tras dos años de pandemia