Jesús Pérez Pérez, Profesor del IEB y consultor en Actuarios y Servicios Financieros.

Como bien sabemos el sistema de financiación de las pensiones públicas en España es de reparto, esto significa que los actuales trabajadores activos-cotizantes con los que mediante sus cotizaciones sociales mensuales pagan a los actuales jubilados.

Ya partíamos de una situación de déficit crónico de financiación del sistema de pensiones público, en la medida que de las catorce pagas de jubilación, el sistema de trabajadores activos con sus aportaciones puede pagar doce, por lo que las otras dos pagas son con cargo a préstamos que periódicamente se venían haciendo desde los Presupuestos Generales del Estado, es decir, mediante la financiación desde impuestos y no de cotizaciones sociales, al ser éstas insuficientes para sostener el sistema de pensiones público.

Vulnerabilidades del sistema público de pensiones

La vulnerabilidad del sistema público de pensiones se resumen en:

- La tasa de paro hasta febrero de 2020 que estaba en el 13,8%, con la crisis del coronavirus se estima que se puede elevar hasta el 18% – 20%.

- El porcentaje de nóminas públicas (funcionarios, jubilados, y beneficiaros por desempleo) es superior al de nóminas privadas, siendo éste último el que sostiene al anterior:

- Incremento progresivo de los salarios, que ha supuesto mayores cotizaciones sociales de personas que ahora se van a jubilar con mayores pensiones que habrá que financiar.

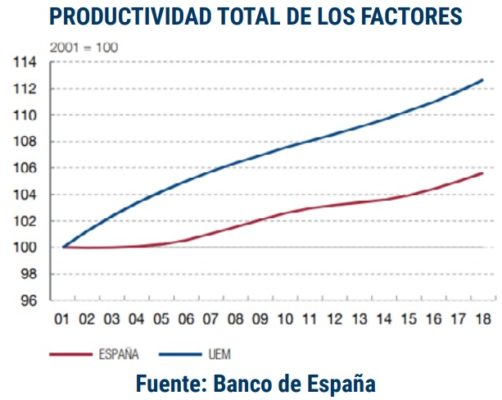

- Competitividad y productividad de la economía limitada, muy basada en el sector servicios.

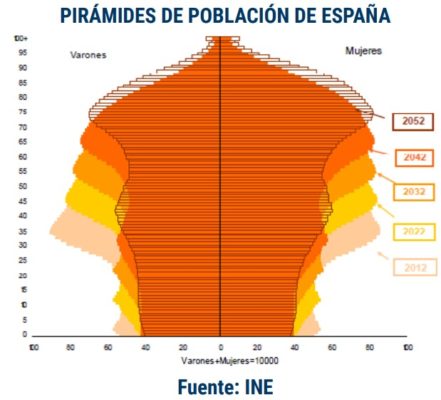

- Evolución de la demografía: tasa de nacimientos de 1,2 nacidos por mujer y de fallecimientos en tasa creciente (llevamos varios años con tasa de crecimiento vegetativo negativa).

- Longevidad creciente: cerca de los 90 años.

- Previsión creciente del número de pensionistas en los próximos años debido a la jubilación de la generación “baby boom”: numerosa generación nacida en los años 50 y 60 que se comienza a jubilar a partir de 2021, lo cual somete a una presión extra al sistema de financiación de reparto.

- Revalorización anual de las pensiones públicas, hasta ahora por encima de IPC.

- Condiciones de acceso a la jubilación laxas (entre ellas la edad efectiva de jubilación), a pesar de alargar la edad de jubilación.

- No activación del factor de sostenibilidad de las pensiones públicas, y desactivación del índice de revalorización de las pensiones existente hasta

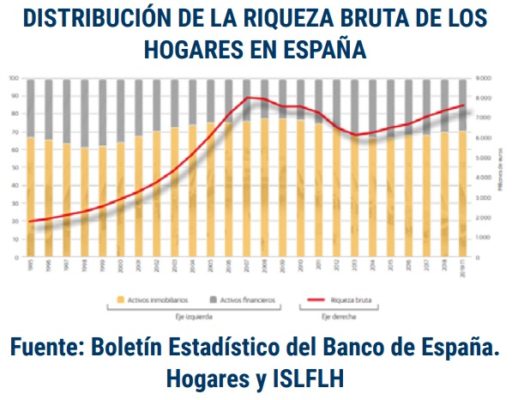

2018. - Concentración excesiva del ahorro de las familias en activos inmobiliarios que llega a ser entorno al 70%, poco líquidos y cuyo precio está asociado al devenir del país –principalmente al poder adquisitivo de España-, en comparativa con el bajo ahorro en instrumentos financieros líquidos y diversificados internacionalmente (fondos de inversión, planes de pensiones, seguros de ahorro, etc.), según se puede ver en el siguiente gráfico elaborado por el Observatorio del Ahorro y La Inversión en España: IESE, Bestinver.

Medidas del Gobierno ante la pandemia

Por otro lado, y debido a la situación devenida por la pandemia de coronavirus, el Gobierno de España ha tomado una serie de medidas, entre las que se encuentran:

- La posibilidad de las empresas de realizar ajustes temporales de plantilla a través de la flexibilización de los expedientes de regulación temporal de empleo (ERTE). Así, los que sean causados por la crisis del coronavirus serán considerados de fuerza mayor y los trabajadores tendrán derecho a la prestación contributiva por desempleo, aunque no cumplan el requisito de cotización previa exigido.

El cobro de esa prestación no les computará de forma negativa a efectos del cobro posterior de la prestación por desempleo. Además, en estos se exonerará al empresario de la aportación empresarial de las cuotas de la Seguridad Social, condición necesaria en estos procedimientos de tipo ordinario y que agranda la merma de ingresos y disminuye aún más la capacidad recaudadora del Sistema de Seguridad Social.

- Medidas de ayudas para trabajadores autónomos: otro de los aspectos que tendrán efecto negativo en forma de reducción de los ingresos de la Seguridad Social es la flexibilización para el colectivo de los autónomos en el acceso al cese de actividad para que puedan cobrar con rapidez una prestación en caso de dificultad económica. Una medida que, por un lado, implica un gasto extra para la Seguridad Social a la hora de otorgar el conocido como paro de los autónomos, y por otro lado supone que la Seguridad Social deja de la cuota de cotización de los autónomos.

Sólo con estas dos medidas comentadas, el préstamo previsto de 13.000 millones de euros de la Administración Central a la Seguridad Social para el pago de pensiones en 2020, se quedará cortos para hacer frente a un desembolso en pensiones que para el conjunto del año se espera supere los 135.000 millones de euros, lo cual supondrá más desvío del déficit público con la consiguiente emisión de más deuda pública y de previsible subida de impuestos.

Medidas necesarias para garantizar la sostenibilidad del sistema

Con todo lo anterior, se hace más necesario que nunca la reformulación del sistema público de pensiones, de forma que tal vez esta situación de crisis del sistema económico en la que ha derivado la pandemia del coronavirus, va a “facilitar” el consenso político en la toma de decisiones importantes en cuanto a la financiación del sistema público de pensiones, y que hasta ahora no se había “atrevido“ ningún gobierno a formular. Entre estas decisiones está la puesta en funcionamiento, de entre otras, algunas medidas ya anunciadas, pero no activadas como son:

- El alargamiento de la edad legal de jubilación, de forma que edad legal de 67 años de acceso a la jubilación previstos para 2027 se hagan efectivos antes.

- Limitar la laxitud de acceso a la jubilación mediante la puesta en marcha de los porcentajes reductores de la base reguladora de la pensión, con el fin de elevar la edad media efectiva de acceso a la pensión de los 64 años y cinco meses actuales a los 67 años indicados anteriormente.

- Aumentando el cómputo de años de cotización activa a considerar para el cálculo de la pensión.

- Informar a los cotizantes de la pensión pública estimada cuando se jubilen, de esta forma el trabajador podrá realizar su ahorro privado buscando complementar la pensión pública de forma más cierta que ahora.

- Activar el mecanismo del factor objetivo de sostenibilidad de las pensiones públicas, asociado a la longevidad.

- Activar el índice de revalorización de las pensiones, no por encima del IPC.

- Hacer obligatorio el segundo pilar del ahorro-previsión: sistemas de pensiones de empleo, como ocurre en países de nuestro entorno.

- Diversificar más el ahorro de las familias hacia vehículos financieros líquidos en contraste con la actual concentración del ahorro de las familias en vivienda, ya que el precio de ésta depende básicamente de la situación económica de España, como hemos visto que ha ocurrido desde la crisis de 2008.

- Y en general, concienciando a los ciudadanos de que deben complementar la pensión pública con Ahorro privado financiero.

Artículo publicado en el informe Reflexiones jurídicas y financieras pos-Covid-19.

Estás en Inicio » Actualidad » Blog » El desafío del pago de las pensiones públicas y el coronavirus