El acceso a la financiación es uno de los factores más importantes que analizan las empresas antes de invertir en un proyecto. Tradicionalmente, las compañías españolas han sido muy conservadoras en este terreno, confiando en el crédito bancario, frente a otras opciones que se percibían como más volátiles y arriesgadas. Sin embargo, el estallido de la crisis ha motivado un cambio de mentalidad debido a varios factores. Entre ellos, el endurecimiento del acceso a la financiación bancaria en un entorno de escasa liquidez y crecientes requisitos regulatorios para las entidades; o el recorte de los tipos de interés en Europa, que ha abaratado enormemente los costes de emitir deuda. El desarrollo de la tecnología también ha facilitado la aparición de vías alternativas para obtener liquidez.

Según el Informe Anual del Banco de España, en nuestro país “se está produciendo un proceso de desintermediación de la financiación de las empresas”. El documento matiza que “aunque es un fenómeno global, su intensidad ha sido algo más marcada en España donde el grado de bancarización ha sido tradicionalmente mayor que en otras economías de nuestro entorno”. El regulador considera que este cambio es positivo, ya que “la mayor diversificación de las fuentes de financiación puede favorecer que las empresas sean menos vulnerables a potenciales perturbaciones de distinta naturaleza.”

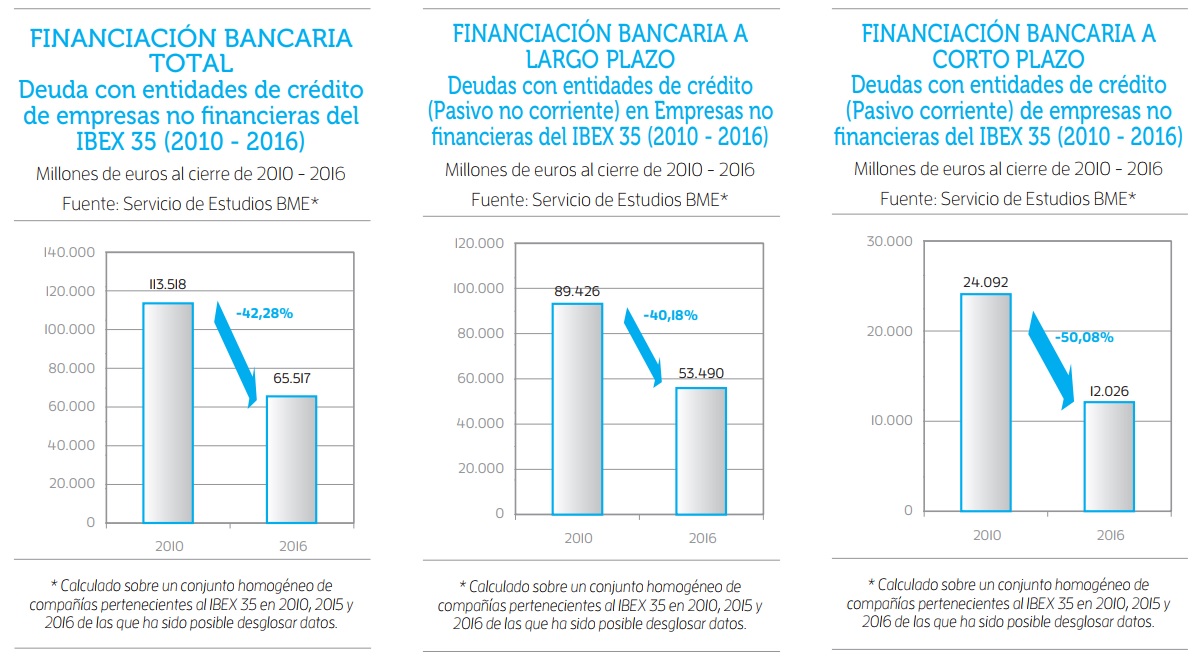

Esta tendencia también se ve confirmada por los datos de las principales empresas no financieras del Ibex 35, “que siguen avanzando hacia una estructura de financiación más equilibrada y flexible con más peso de los fondos propios y creciente financiación no bancaria”, según un reciente estudio de Bolsas y Mercados Españoles (BME). El informe analiza un conjunto homogéneo de valores no financieros que formaron parte del índice selectivo entre 2010 y 2016 y concluye que los recursos propios aumentaron un 24% y la financiación bancaria se redujo un 42%, ” situándose ya muy por debajo del volumen de financiación materializado en instrumentos de renta fija que crece un 29%”.

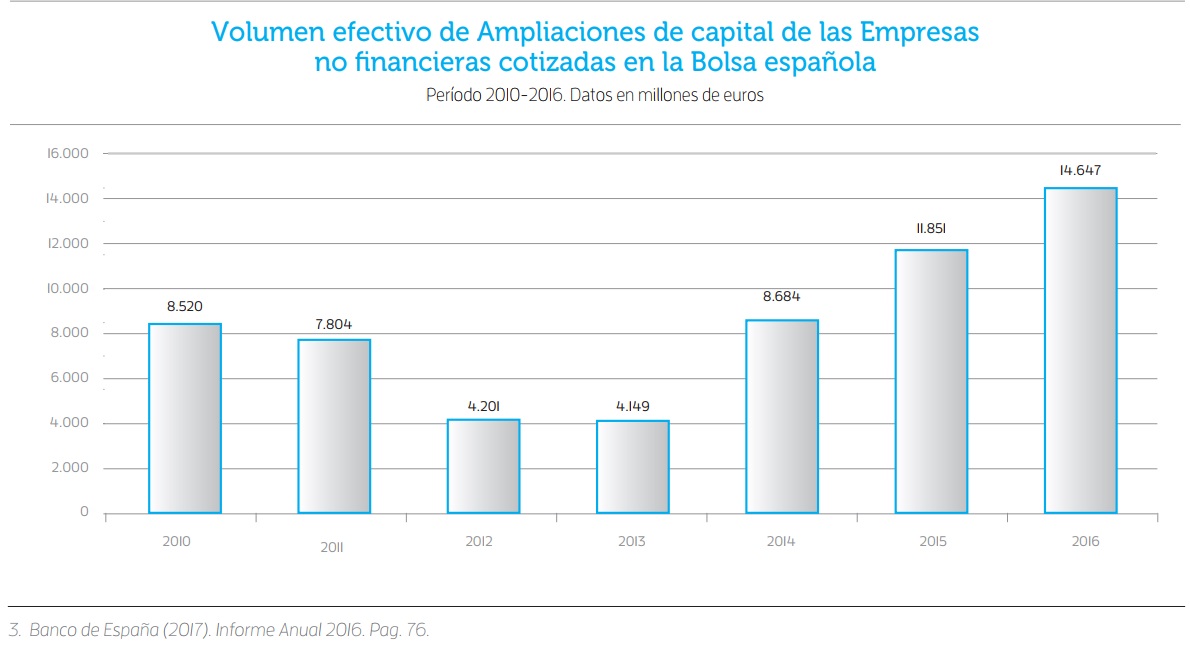

En concreto, estas compañías han optado por otras vías de financiación como las ampliaciones de capital, que entre 2012 y 2016 crecieron un 250%, debido en parte al uso de la fórmula del scrip dividend, que ofrece a los accionistas la posibilidad de elegir la remuneración en efectivo o en acciones. Por otra parte, las grandes empresas del Ibex 35 también han acelerado sus emisiones de deuda a corto y largo plazo, que aumentaron un 28,87%, pasando de 90.800 millones de euros en 2010 a 117.000 millones en 2016, para el conjunto de las empresas del Ibex 35.

La búsqueda de financiación alternativa también se ha visto favorecida por otros factores, como el nacimiento del Mercado Alternativo Bursátil (MAB) o el Mercado Alternativo de Renta Fija (MARF); así como la aprobación en 2015 de la Ley de Fomento de la Financiación Empresarial, que permitió la aparición de plataformas de financiación participativa (crowfunding). Por otra parte, también han surgido nuevos productos financieros con mayor riesgo, como la deuda mezzanine.

Probablemente el crédito bancario no pierda su papel como principal fuente de financiación, al menos para las empresa no cotizadas. Sin embargo, los directivos y emprendedores son cada vez más conscientes de la importancia de saber evaluar cuál es la vía más apropiada para financiar cada proyecto. Si quieres contar con una base financiera sólida para tomar este tipo de decisiones, varios de los programas del IEB pueden aportarte estos conocimientos, como el MBA especializado en Finanzas, el Global MBA especializado en Finanzas o el curso de Finanzas Aplicadas a la Gestión Empresarial.

Estás en Inicio » Actualidad » Blog » Las empresas apuestan por la financiación a medida