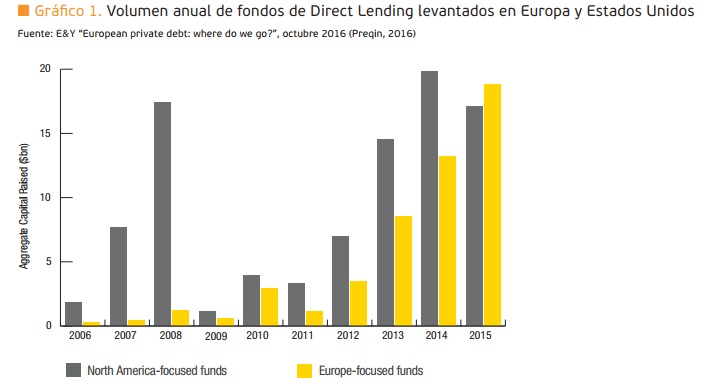

La desintermediación bancaria en Europa ha llegado para quedarse, aunque con un retraso considerable con respecto a Estados Unidos que nos saca varias décadas de ventaja. En Europa, hasta la crisis financiera de 2008, la financiación alternativa era residual, pero a raíz del colapso del mercado bancario, se empezó a desarrollar un mercado alternativo para intentar cubrir parte del hueco que habían dejado los bancos. Según el BCE, se estima que el mercado de financiación alternativa europeo representa aproximadamente un 50% de la financiación corporativa, con cerca del 50% controlada por las entidades bancarias, aún lejos de Estados Unidos donde más del 75% de la financiación es no bancaria. La tendencia es que esta proporción en Europa se vaya acercando paulatinamente al mercado americano y se puede observar claramente a través de la evolución del volumen de fondos de Direct Lending levantados durante los últimos años con Europa superando a Estados Unidos por primera vez en 2015 con aproximadamente $18.000 millones (Gráfico 1).

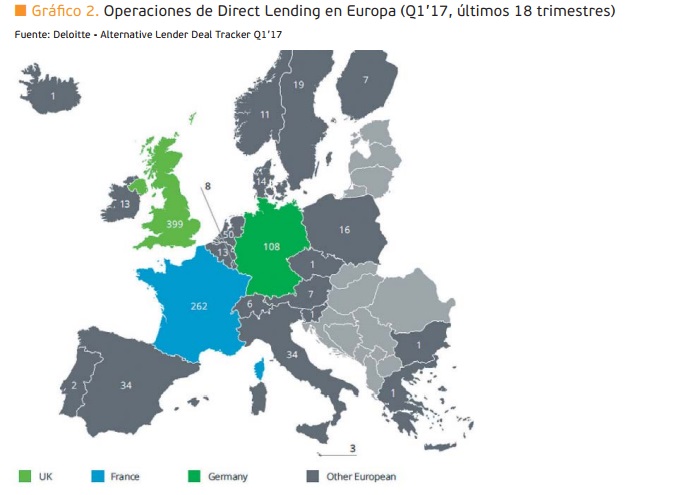

Según Deloitte (Alternative Lender Deal Tracker Q1’17), durante los últimos 4 años se han cerrado alrededor de 1.000 operaciones de deuda privada en Europa siendo Reino Unido, Francia y Alemania los países más activos con cuotas del 40%, 26% y 11% respectivamente. España se sitúa aún lejos con 34 operaciones cerradas (3% de cuota).

España, Mucho camino por recorrer

Este retraso del mercado español se debe principalmente a la fuerte tradición bancaria de nuestro país con aproximadamente 80% de la financiación proporcionada todavía por los bancos, según el Banco de España (2015). Antes de la crisis financiera había más de 100 entidades bancarias en España, incluidas cajas de ahorros, y, tras un proceso de consolidación de varios años, este número se ha reducido a una veintena de entidades. No obstante, tras la integración de Popular por Santander, se estima que cinco de ellas (Santander, BBVA, Caixa, Bankia y Sabadell) dominarán entre el 80% y 90% del mercado convirtiendo la financiación en España en un oligopolio. Este proceso de concentración bancaria y la ya vivida crisis crediticia han acentuado la necesidad de diversificar las fuentes de financiación para la empresa española en general, y las PYMEs en particular, que cuentan con menos alternativas que las grandes compañías.

En este sentido, se han lanzado varias iniciativas interesantes para PYMEs, la más importante el Mercado Alternativo de Renta Fija (“MARF”) en 2013 que, aunque ha sido un éxito con más de €1.000 millones colocados en distintas tipologías de instrumentos de renta fija, está enfocado a empresas con cierto tamaño, pues la emisión media está en torno a los €40 millones limitando el acceso a la gran mayoría de PYMEs. Si a este factor le añadimos que los grandes fondos de deuda internacionales tampoco suelen financiar importes inferiores a €20 millones, vemos que las opciones de financiación alternativa para la PYME española son muy limitadas dejando a los fondos de deuda locales como única opción viable.

Direct Lending para la empresa mediana: retos y oportunidades

En este contexto y con el objetivo de cubrir este hueco, desde Alantra lanzamos en 2015 uno de los primeros fondos locales de deuda senior y, en menos de dos años, nos hemos convertido en el player más activo por número de operaciones, con 8 transacciones cerradas y más de 100 millones invertidos hasta la fecha. Con 140 millones de euros bajo gestión somos el fondo de deuda senior local de mayor tamaño, lo que demuestra el potencial de desarrollo de este mercado en los próximos años.

Pese al buen ritmo de inversión, vemos que en España sigue habiendo importantes barreras de entrada que limitan todavía el despegue de esta tipología de fondos. En primer lugar, el coste de la financiación suele ser el principal obstáculo. Instintivamente, el empresario compara el coste de los fondos de deuda con los tipos bancarios que se sitúan, de media, entre 300 y 500 puntos básicos por debajo. En este sentido, el objetivo de los fondos (y el de los asesores financieros que acompañan a las empresas) es destacar los beneficios de este tipo de financiación (plazo, estructura, flexibilidad, agilidad etc.) que justifican esa diferencia en tipo de interés y que detallaremos más adelante.

Por otro lado, en muchos casos, ya sea por un cierto miedo escénico o por puro desconocimiento, muchas compañías asemejan los fondos de deuda a los llamados “fondos buitre”, muy activos en España durante la crisis, y cuyo objetivo era controlar el capital de las compañías a través de la deuda. En el caso de Alantra, esta barrera es más fácil de mitigar dado el posicionamiento del fondo (equipo local y sólida base inversora institucional público-privada) y la fuerte presencia y notoriedad del Grupo Alantra en el middle market español.

Los beneficios frente a la financiación tradicional bancaria son varios. A parte de la propia diversificación de

sus fuentes de financiación, la preferencia de las empresas por la deuda no bancaria se debe principalmente a:

- Plazos largos (hasta 7-8 años) y estructuras flexibles, con posibilidad de amortización 100% bullet, es decir, la totalidad del repago del principal a vencimiento. Muchas empresas necesitan maximizar su generación de caja para acometer importantes planes de inversión y/o adquisiciones.

- Endeudamiento y uso de fondos: los bancos suelen ser más conservadores con los niveles de apalancamiento y más restrictivos con el uso de fondos, limitando por ejemplo el pago de dividendos o restructuraciones accionariales, entre otros.

- Agilidad: el proceso es más rápido, entre 4 y 8 semanas de media, frente a largos trámites bancarios que pueden demorarse varios meses.

- Visibilidad sobre el proceso y riesgo de ejecución: interlocución directa con el equipo de inversión mientras que con los bancos la comunicación es con los equipos comerciales, no con los equipos de análisis (riesgos). Además, en las financiaciones estructuradas de cierto tamaño los bancos no suelen asegurar el 100% de la financiación lo que obliga a las empresas a buscar varios financiadores, lo que dificulta y alarga los procesos.

- Flexibilidad en la documentación: el clausulado de los contratos de financiación de los fondos es menos complejo que el impuesto por los bancos dadas sus limitaciones regulatorias.

Por último, desde la perspectiva inversora creemos que esta tipología de fondos irá ganando peso en las carteras de los principales inversores institucionales, como ya pasa en otros países, dados los beneficios del asset class frente a otras alternativas en renta fija.

- Estabilidad en valoración: debido a la descorrelación con los mercados de capitales, sólo se ve afectada por posibles deterioros de los préstamos en cartera y por la variación de ingresos (vía intereses y principal) y distribuciones (vía dividendos y reembolsos).

- Visibilidad de la rentabilidad: cobertura con suelo en el tipo de interés, pero manteniendo tipos flotantes para benefi ciarse de posibles subidas del Euribor.

- Riesgo limitado: bajas tasas de impago en deuda senior (entre 2-3%) y elevadas tasas de recuperación

superiores al 80% en PYMEs, según Moody’s. - Rentabilidad más atractiva frente a otros instrumentos (ej: bonos) para inversores que no primen la

liquidez (Gráfico 3).

Estás en Inicio » Actualidad » Economía » Direct lending: la desintermediación bancaria en Europa